前回、金利の先行きを予想すること=債券市場を予想すること、が株、その他の資産運用をする上で最も重要なポイントだと書きました。厄介なのは、主たるマーケット参加者も同様に鵜の目鷹の目で、あらゆる情報は瞬時に市場価格に織り込む傾向があり、金利が動いてから売買していては遅い場面が多々あります。効率的なマーケットでは基本的にノーフリーランチ、ただ飯は基本ありませんので、何等かの方法で参加者より一歩先に予想し動くことが鍵になるのです。では、どうしたら金利の先行きを少しでも早く、出来る限り正確に予測できるでしょうか?

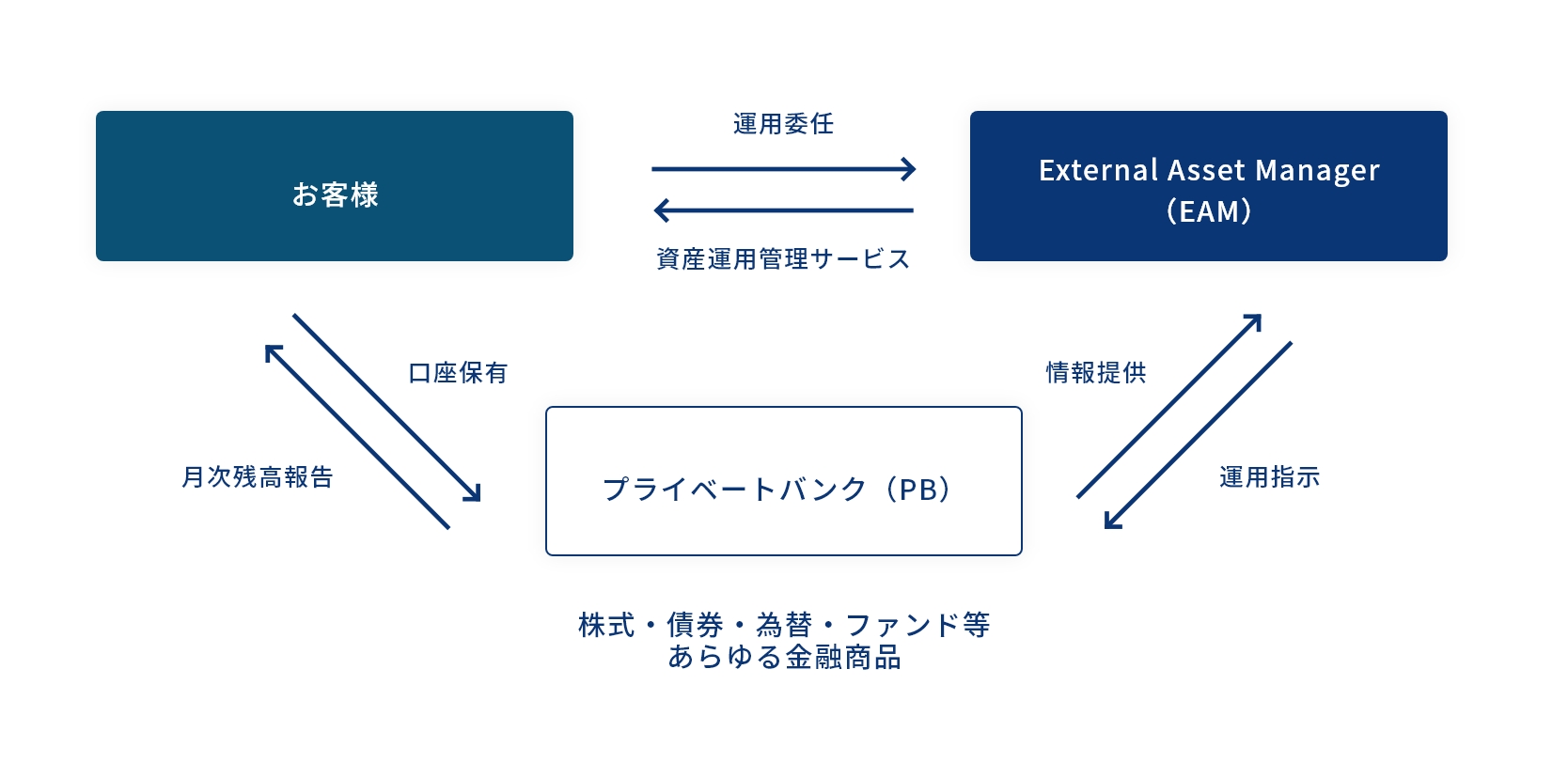

正直、便利な魔法はありません。他の投資家と同じか一歩早く良質な経済統計データを手に入れ、一足早く分析して正しい予想をしていくしかありません。幸い、ネット社会になり先進国の第一次統計データは各国の政府系機関のHPから誰でもすぐに手に入る時代なので、大手金融機関と個人投資家の情報へのアクセスに時差は無くなりました。分析力には依然差がありそうですが、今は我々のようなEAMを使えば早く分析も可能になりましたので、金利予測に関しては、個人と機関投資家の情報格差はほぼ無くなりました。それを生かすには独自の分析又は独自の分析をアウトソースすることが重要になります

現状では、各プライベートバンクやセルサイドの金融機関では調査チームや投資戦略担当部署で景気動向分析と金利予想を行い毎週、毎月レポートにして投資家に届けますが、それでは不十分なのでしょうか? 私の証券、プライベートバンクでの長年の経験上、バイサイドの調査レポートは参考にはしても決して頼ってはいけないと認識するに至りました。

理由の一つは、金融機関のレポート内容は全社的な営業推進上不利になることは忖度されるばかりか、時には営業推進に都合の良い内容になる傾向があり、分析結果には様々な立場の思惑が反映されてしまうためです。具体的には、金利上昇の初動で債券を売って定期預金やMMFを推奨したレポートは私が見た限り一つもありません。何故なら彼らにとって儲からないからです。また、実際に金利が5%まで上がる半年以上前に、正しく予想を立てたレポートも同様に皆無です。セルサイドにとって利上げは儲からない為、希望的観測が採択されがちであることは頭に入れておく必要があります。

二つ目は、どこの金融機関もほぼ同じデータを見て分析をしているので当然似たような分析結果になりますが、それらの情報が出てから我々投資家の手元に届くまでに数日~数週間の時差が生じてしまい、手元に届いた時点でその情報はマーケット価格に織り込み済みになってしまう傾向があるためです。

そして三つ目は、そもそもモニタリングしているデータが偏っていたり古かったりする可能性もある点です。現在はネットや衛星からのリアルタイムのデータ等により真実があり、従来型の指標には反映されていない可能性もあるからです。

。